美联储议息会议前瞻:清算时刻

对于研究者而言,因果论更重要;而对于交易者而言,目的论更重要。

第三部分 过往政策的得与失

当我重新看到美联储资产负债表开始扩大的时候,脑中第一时间萌发出的想法并非“联储将向何处去?”,而是“为何我们深陷其中?”。如果联储不对08年金融危机以后的诸多政策予以反思,那么联储的货币政策制定很可能陷入路径依赖——而研究者和交易者的思维方式也会依赖于故有的模式,形成一种惯性。

站在“央行研究者”的立场上,倘若我们重新审视疫情后联储的政策目标、框架、实施、监管、独立性等不同的央行界域,会发现联储的控制力处于全面的崩溃状态,这绝非危言耸听。

联储的政策目标,即法定授权下的双重使命——通胀与就业目标的奠定恰逢全球化的第二浪潮,而目前我们处于逆全球化的态势之中,菲利普斯曲线在全新的就业结构与通胀动态下开始变陡。现有的平均通胀目标制所设定的2%的目标看起来非常难以达到。

图:请注意,平均通胀目标制代表着通胀应该在一段时期平均为2%,而非仅仅触达2%。换言之,如果你的通胀持续超过4%,那么达到2%的目标就需要持续一段时期的通缩……

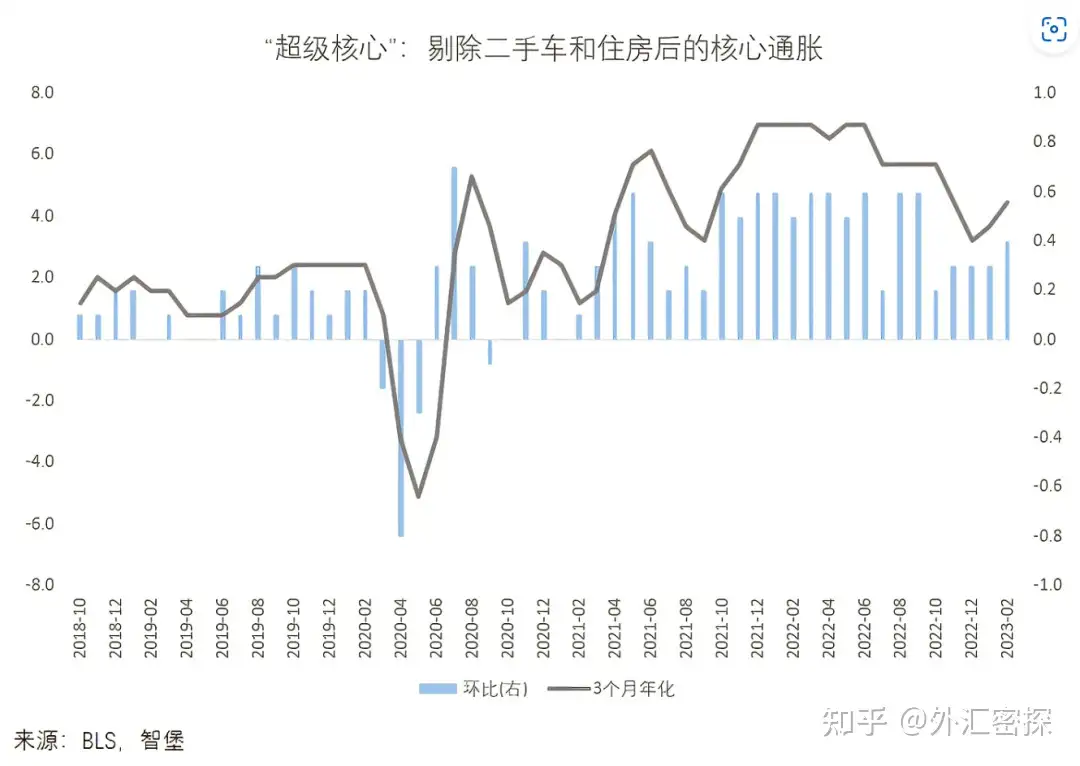

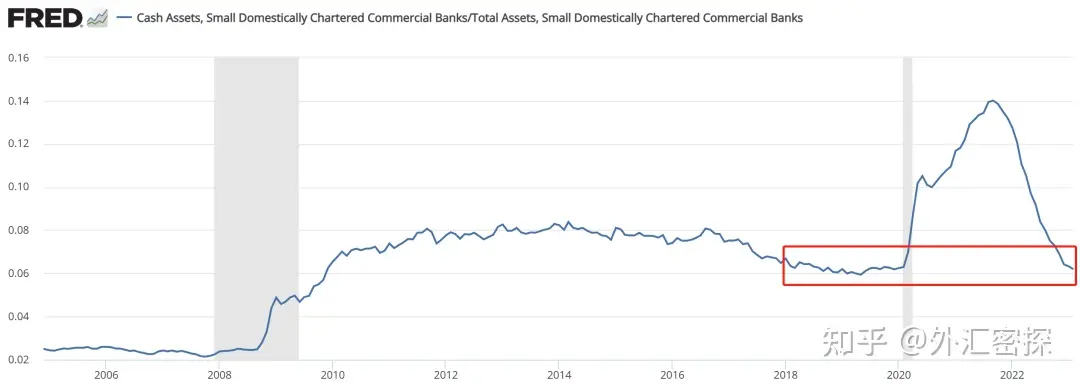

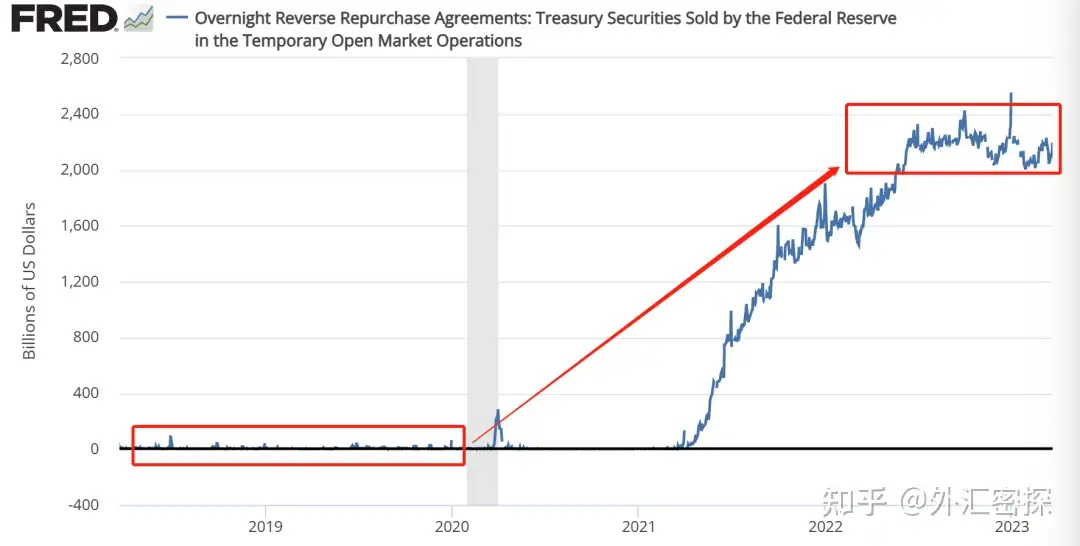

联储的政策实施框架在08年危机以来使用的是“过剩准备金体系”,在管理利率上则是使用变种的利率走廊上下限体系控制政策利率。但2019年的回购波澜时其利率管理体系已经开始失控,联储最终被迫开启“准备金管理目的的资产购买”(实质就是QE)。最近的银行业的一系列风波又表明,准备金并不“过剩”,总量的过剩可能掩盖了中小银行的结构性短缺,而这场风波发生时,隔夜逆回购工具中甚至还躺着超过两万亿美元的“超额流动性”,这已经充分说明联储当下的流动性疏导机制是有缺陷的。

图:充裕准备金并不充裕(现金资产/总资产占比已经接近2019年的稀缺水平),中小银行依然需要倚仗FHLBs提供昂贵的融资。

银行业风波更是对当下监管体系的无声嘲笑,SVB所持有的主要资产都是被视为高质量流动资产(HQLA)的美债与MBS,但“HQLA”的标签并不能掩盖其变现时可能遭受的亏损以及作为抵押品拆借时可能面对的高融资利率,HQLA毕竟不是躺在那里可被随时调用的准备金。

图:为什么我要把钱从给4%以上收益率的政府型货币基金取出,转去存入利率不足2%且账面还有一堆未实现损失可能侵蚀资本的银行呢?

别忘了,虽然鲜有提及,但实际上美联储在疫情前也是存在法定准备金率的,疫情后被设定为0%。

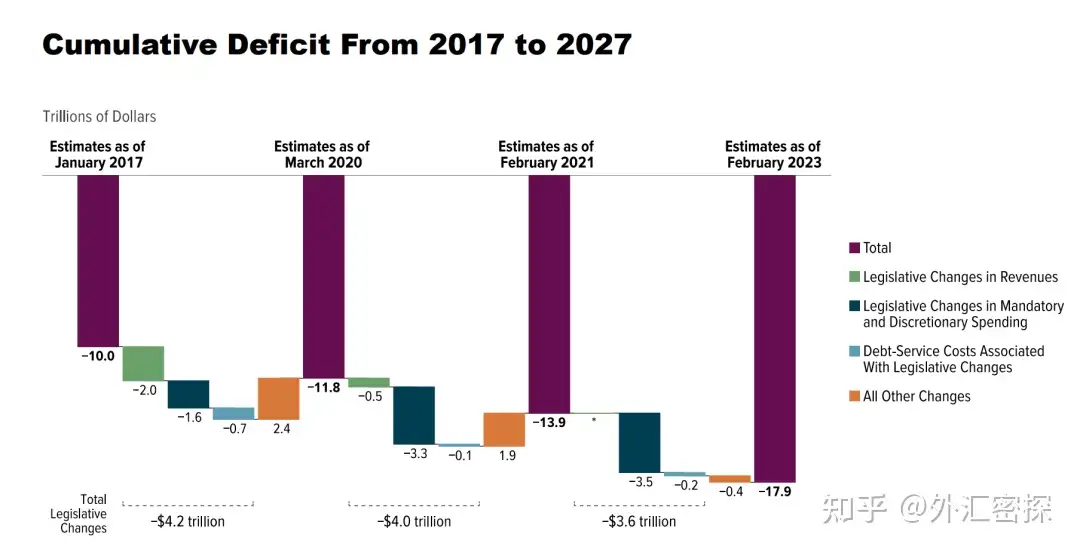

联储的“独立性”则是在疫情期天量财政赤字的衬托下成为了彻头彻尾的笑话。虽然前美联储主席耶伦治下的财政部在2022财年全力创收,整个财年的赤字水平依旧超过了2019年时。个人所得税近半个世纪的最高增速依然难以实质改善美国的财政状况,在可预见的未来联储的流动性管理依旧将持续不断地受到美国财政资金需求的钳制。

图:耶伦很努力地想要缓解赤字的压力,但社保和医保两座大山的永久性债务负担难以撼动。美国国会预算办公室主任Phillip L. Swagel本月在直面议员时提到,国会再乱花钱财政根本支持不了。

第四部分:回归现实

交易者是目的论的,现在我们抛开那些繁重的联储框架问题,放眼于明天凌晨的FOMC议息会议。

市场参与者希望3月的议息会议成为类似2021年11月议席会议那样的转折点。Taper——加息——缩表的三步走在2022年重创市场,那么相反,我们也就需要停止加息缩表——降息——系统性扩表的三步走来逆转颓势。同时,还期许银行业的风险不会进一步地扩大。

笔者开年以来在交易上的观点一直倾向于市场会趋于某种中间态,即“没有去年那么悲观,却也很难以乐观”的模棱两可的状态。

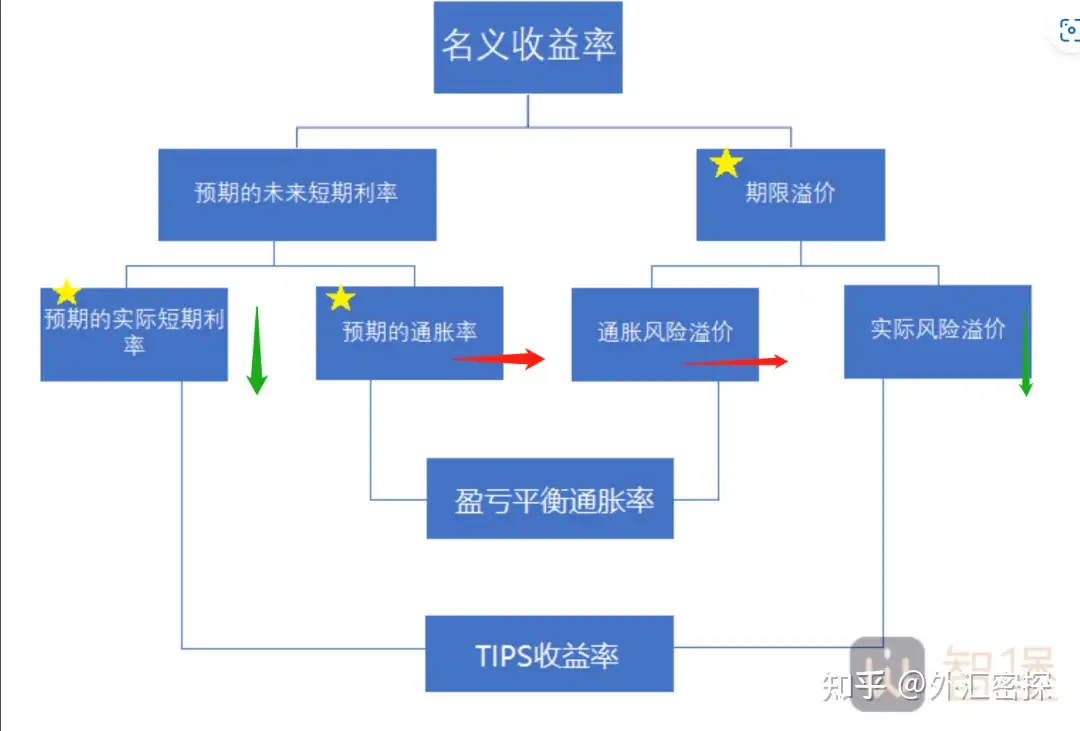

我当然不是为了逃避观点需要被“市场验证”的原因才保持这种“滑头”状态的,而是因为当联储走向终端利率的终点时,长端利率的进一步抬升总是受制于短端利率上升施加的增长压力;反过来疫情后的高通胀使得联储在考虑转向时总是受制于自身的通胀目标进而又对利率形成托底。作为一位“路径依赖”的研究者,我也难以跳脱出我的经历。

图:Pivot预期、通胀韧性配上银行业危机给长端收益率施加下行压力。

本次联储议息会议确实有颇多看点。

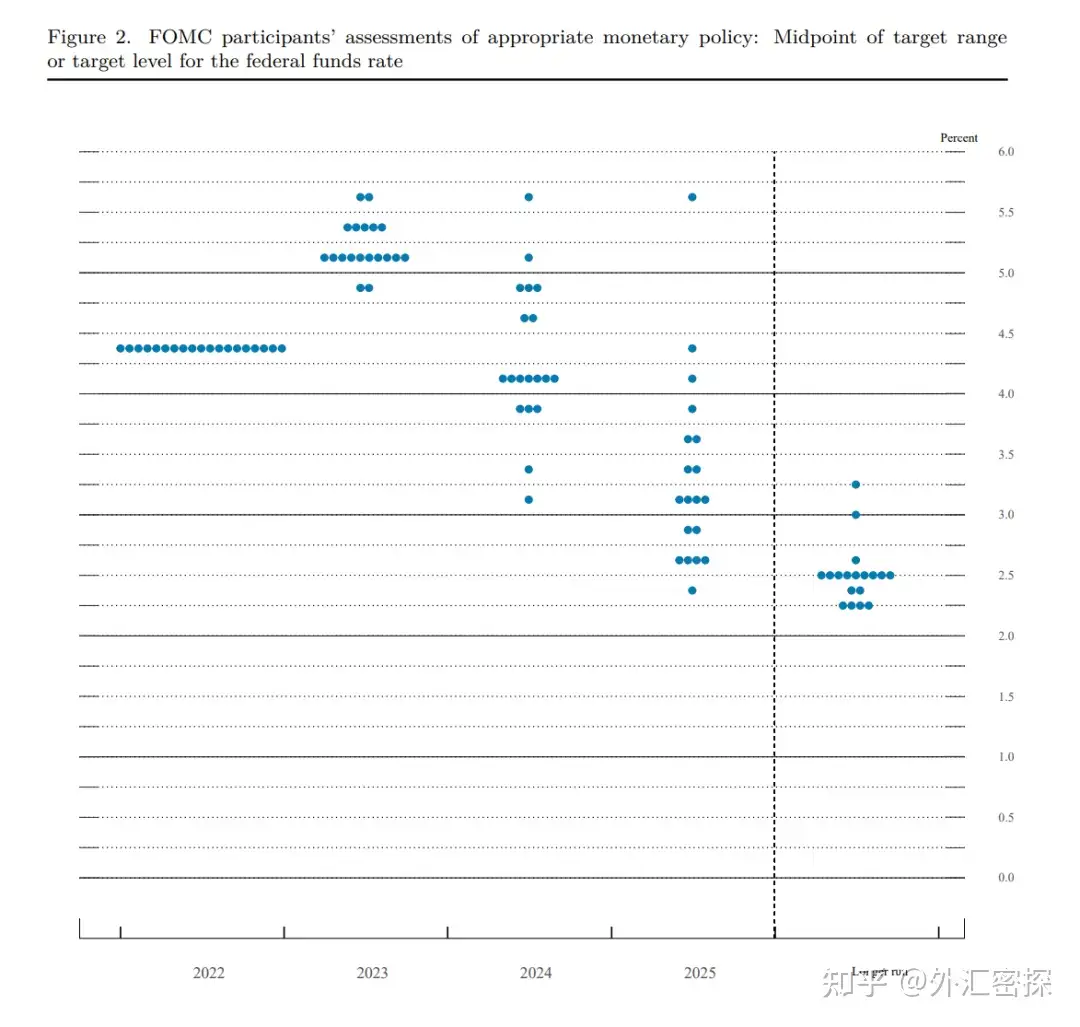

从利率路径上看,由于近两周的银行业风险事件,美债波动率惊人,市场所定价的政策利率路径完全变了天,那么美联储的加息幅度、点阵图以及有关未来利率的相关措辞就会变得格外重要,笔者认为25个基点的加息是一个不错的收尾,而选择终止加息则会显得与之前的“Higher for Longer”承诺不一致,反而可能进一步引发市场的“存在我们看不见的风险”的疑虑。

此外,哪怕联储真的选择加息25个bp,我认为市场依然不会简单的就当成鹰派去解读。而是会将点阵图的利率路径与目前市场定价的路径去予以对比,如果点阵图的利率路径并未大幅转向(下移并暗指开启降息周期)并维持高位,那么也就意味着鸽派预期会被打消;而如果点阵图的分布变得极为离散且有明显的向下趋势,那么多头就找到了Pivot的关键证据。

图:2022年12月的点阵图

在货币政策实施和资产负债表问题上,鲍威尔应该也会借着记者的相关问题予以澄清。我们需要寻找的关键信息是目前的扩表以及对银行的流动性支持是否是“临时性的”且“结构性的”并且足以镇定市场,反过来,如果鲍威尔透露出更深的担忧,那么多头也就找到了“实质扩表”和“系统性宽松”的关键证据,就像2019年回购波澜发生时那样。

最后,笔者并不排除联储在此次会议上技术性调降利息的可能。比如,联储可以调降隔夜逆回购工具的用量和利息(调降到区间下沿4.5%)等参数来把流动性“逼回”银行体系。

而在本次联储议息会议结束以后,如果银行业风波得以平复,交易者依然会回归中长期的增长以及通胀这两条主次线宏观叙事。倘若银行业风波告终的代价是接踵而来的信贷收紧,同时通胀依然保持着一定的韧性,或许不久的将来我们就将面对全新的“滞胀”叙事或“硬着陆”……