EC Markets报道:鲍威尔一锤定音货币政策立场?美元及资产趋势有何指向?

EC Markets报道:美联储主席鲍威尔最新演讲称,如果有更多证据表明经济增长持续高于趋势水平,或者劳动力市场的紧张状况不再缓解,这可能会导致通胀进展的恶化风险上升,并可能导致货币政策进一步收紧。这给近期美联储官员密集讲话对未来政策分歧敲下定音锤,随即市场基本确信11月美联储将暂停加息,但今年12月或明年1月再加息一次的概率未能排除,预计截至明年1月至少再加息一次的概率由10月13日的30.4%升至35.8%。目前看,美债收益率上涨一定程度上发挥了加息的效果,这是美联储官员慎重行事的参数,这也意味着当下美联储政策调整的参数不再单纯盯住通胀变动与趋势,而将政策依据更多分配给经济前景和金融状况。因而评估美元及资产价格趋势对把握美联储政策动向十分重要,包括美联储明年降息时间后移和降息次数变动与资本市场表现紧密相关。

9月美联储暂停加息后,市场资金流动重新定价,资产价格之锚的美债收益率上涨比较显著,当下10年期美债收益率由突破5%心理关口的倾向。上述走势的驱动因素主要在以下4个层面,一是美国经济数据继续好于预期,第三季度GDP增长预期进一步上修。亚特兰大联储GDPNow模型预计美国第三季度GDP环比折年率为5.4%,不仅高于10月14日预测的5.1%,也是9月14日以来最高预测。二是美联储官员密集“放鹰”,强调未来进一步加息的可能。虽然多数官员支持11月暂停加息,但不少官员暗示美联储应保留继续加息的选项。三是关于美债供需的担忧持续,推升期限溢价。包括日本、中国减持美债加剧市场对于美债供需失衡的风险敏感,这也解释了10年期及以上美债利率较2年期更快攀升的现象。四是地缘冲突并未显著驱动避险资金配置美债,反而抬升油价与通胀预期。

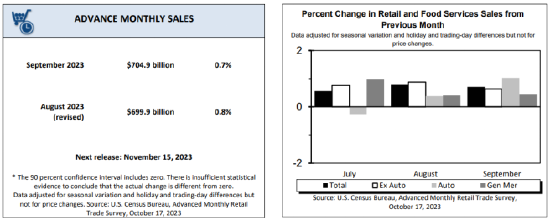

美国零售销售增长彰显经济韧性

展望未来一段时间,美债利率可能保持当前高水平波动区间。美国经济方面,第三季度强劲增长比较清晰,而第四季度需求韧性将是支撑实体经济维持韧性的关键。尤其是美国财政对经济支持仍将持续,这对中小企业舒缓融资成本压力及大型企业扩大生产经营至关重要。供需层面,美债标售将进入阶段性收缩阶段,而海外对美债的持有意愿或随收益率上涨而有所回升,这将是供需再平衡的不确定因素,而美国国内投资的转场可能刺激美债收益率上涨。此外,预计地缘政治风险对美债的影响相对稳定,毕竟黄金、美元和瑞郎(0.8945,0.0015,0.17%)承担了美债的避险需求。

相对而言,债券收益率的迅速攀升显然削弱了市场对股票的热情,未来短中期10年期美债收益率上涨突破5%可能会触发美国股市一轮抛盘。市场对于中长期美国经济、通胀和利率前景出现更大分歧,经济与政策不确定性上升,这也可能抑制股票市场风险偏好。包括美国股市波动率指标VIX指数逼近20,这同样预示了未来市场的波动会更加剧烈。预计第三季度美股财报向好对市场信心提振是美股维持中期稳定的支撑,虽然通胀对企业成本影响较大,但美国企业对其商品具有较强势的定价权,因而最终利润可能并不会受过多影响。预计伴随股价调整的超跌反弹将是年底大概率趋向,但外部经济和地缘政治风险将是美股投资制衡,美元流动性趋紧的全球氛围不利股市企稳上涨。

最后,美元升贬存在较大不确定性,但美元相对非美资产保持强势可能性较高。美债利率和美元同步走强并不常见,过去几十年以来,较为明显的同步走强阶段只有几次:2022年加息初期、2016年底和2017年初上一轮加息初期、再往前可追溯到1999年和上世纪80年代。伴随市场资本的大范围转场,美元流动性的紧张与疏松将是美元升贬的阶段性参数。预计未来短中期货币市场基金转为流出,股票型基金流出放缓,债券型基金流入放缓,其中欧洲美元阶段性供不应求可能推升美元,而日本资金流出则可能是美元走弱参数。预计全球经济和政策差异和不确定性将突出美元的安全属性,地缘政治紧张也将支撑美元高位迂回。反之全球经济韧性和主要国家不加息乃降息可能是美元调整推动因素。

EC Markets致力于联结全球市场的外汇、黄金、商品股指期货等CFD金融商品在线交易服务,为客户提供优质的交易体验。STP+ECN的交易模式体现了交易的透明化,高度流通性的商品价格不易被操作,真正做到为客户提供透明公平的交易环境。EC Markets自2011年以来,我们已经将个人交易者与全球货币市场的巨大潜能连接起来。现在,我们继续挑战自我,为交易者提供更多的交易产品与更优质的服务体验。

金融市场良莠不齐,投资都有风险,我们只有在投资之前把平台调查清楚。防雷防骗,先上海投排行。